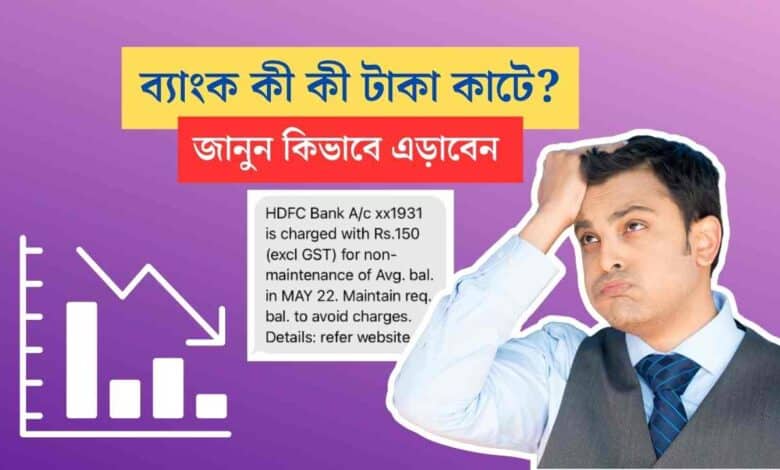

Bank Account Charges: ব্যাঙ্ক না জানিয়েই আপনার অ্যাকাউন্ট থেকে টাকা কেটে নেয়, জানুন কিভাবে সতর্ক হবেন

ব্যাঙ্ক আপনাকে না জানিয়েই আপনার একাউন্ট থেকে একাধিক চার্জ কেটে নেয়। দেখুন কিভাবে এড়াবেন এই চার্জ গুলি।

Bank Account Charges: আপনি অনেকবার দেখেছেন যে কখনও কখনও ব্যাঙ্কগুলি আপনার অ্যাকাউন্ট থেকে ১৮ টাকা আবার কখনও ৩০ টাকা কেটে নেয়। কিন্তু এগুলো কোনো কারণ ছাড়াই কাটে না এবং আপনি হয়তো এগুলি এড়িয়ে যান। কিন্তু এই চার্জ গুলি সন্বন্ধে জেনে নেওয়া জরুরি। চলুন আমরা বিস্তারিতভাবে এগুলি সম্পর্কে জেনে নিই।

বর্তমান সময়ে প্রায় সকলেরই ব্যাঙ্ক অ্যাকাউন্ট আছে। এর আগে, ভারতে ব্যাঙ্কিংয়ের অনুপ্রবেশ কম ছিল, অর্থাৎ, প্রচুর সংখ্যক লোক ছিল যাদের কোনও ব্যাঙ্কে অ্যাকাউন্ট ছিল না, কিন্তু প্রধানমন্ত্রী জন-ধন যোজনা তার সম্পূর্ণ চিত্রটি বদলে দিয়েছে। এখন ব্যাঙ্ক একাউন্ট গ্রাহকের সংখ্যা দ্রুত বৃদ্ধি পেয়েছে।

আপনি যদি এই নিবন্ধটি পড়ে থাকেন, তাহলে আপনার ব্যাঙ্ক অ্যাকাউন্ট না থাকার সম্ভাবনা প্রায় নগণ্য, এবং যেহেতু আপনার একটি ব্যাঙ্ক অ্যাকাউন্ট আছে, আপনি নিশ্চয়ই অনেকবার লক্ষ্য করেছেন যে বিভিন্ন পরিষেবার নামে আপনার অ্যাকাউন্ট থেকে টাকা তোলা হচ্ছে। আসুন এক নজরে এগুলি দেখে নেওয়া যাক।

এখন অনেকের অ্যাকাউন্ট আছে

আজ আমরা আলোচনা করব ব্যাঙ্কগুলি আমাদের এবং আপনার কাছ থেকে কী কী চার্জ ধার্য করে এবং সেগুলি এড়ানোর কোনও উপায় আছে কিনা তাও আমরা জানব। তবে এগিয়ে যাওয়ার আগে আমাদের কিছু প্রাথমিক জিনিস জেনে নেওয়া যাক। ২০১১ সালে, ভারতে ১৫ বছরের বেশি বয়সী লোকের মাত্র ৪৪ শতাংশের ব্যাঙ্ক অ্যাকাউন্ট ছিল। প্রধানমন্ত্রী জন-ধন যোজনার কারণে এই পরিসংখ্যানে ব্যাপক পরিবর্তন হয়েছে। ২০২১ সালে, ১৫ বছরের বেশি বয়সী জনসংখ্যার ব্যাঙ্ক অ্যাকাউন্ট ধারকের সংখ্যা ৭৮ শতাংশে উন্নীত হয়েছে।

অ্যাকাউন্টের ধরন অনুযায়ী চার্জ

ব্যাঙ্কগুলিতে মূলত দুই ধরনের অ্যাকাউন্ট খোলা হয় – সেভিংস অ্যাকাউন্ট এবং কারেন্ট অ্যাকাউন্ট। সাধারণ মানুষ শুধুমাত্র সেভিংস অ্যাকাউন্ট অর্থাৎ সেভিংস ব্যাঙ্ক অ্যাকাউন্ট খোলে। যারা বড় লেনদেন করেন তাদের জন্য কারেন্ট অ্যাকাউন্ট একটি ভালো বিকল্প। এটা স্বাভাবিক যে ব্যবসায়িকদের অধিকাংশেরই কারেন্ট অ্যাকাউন্ট আছে।

এখন আমরা যদি সেভিংস অ্যাকাউন্টের ক্ষেত্রে দেখি, এখানেও প্রধানত দুই ধরনের – একটি হল জিরো ব্যালেন্স সেভিং অ্যাকাউন্ট (zero balance saving account) অর্থাৎ এমন একটি সেভিংস অ্যাকাউন্ট যাতে কোনও পরিমাণ রাখার জন্য কোনও ন্যূনতম সীমা নেই, দ্বিতীয়টি হল ন্যূনতম ব্যালেন্স সেভিং অ্যাকাউন্ট (minimum balance saving account)। সেভিংস অ্যাকাউন্ট যেখানে আপনি একটি নির্দিষ্ট পরিমাণের কম টাকা রাখতে পারবেন না।

আসুন জেনে নিই ব্যাংকগুলোর মূল চার্জ

আপনার অ্যাকাউন্ট যে বিভাগেই পড়ুক না কেন, আপনাকে চার্জ দিতে হবে। তবে এই বিভাগের উপর নির্ভর করে চার্জের সংখ্যা এবং তাদের পরিমাণ পরিবর্তিত হতে পারে। আসুন জেনে নেই ব্যাঙ্ক অ্যাকাউন্টে নেওয়া কিছু প্রধান চার্জ এবং কীভাবে সেগুলি এড়ানো যায়।

রক্ষণাবেক্ষণ/পরিষেবা ফি (Maintenance/Service Fee):

সমস্ত ব্যাঙ্ক আপনার অ্যাকাউন্ট বজায় রাখার জন্য এই চার্জ সংগ্রহ করে। এটি সব ধরনের অ্যাকাউন্টের জন্য প্রযোজ্য। এর রেট ব্যাংক অনুযায়ী পরিবর্তিত হতে পারে।

কীভাবে এড়ানো যায়: লেনদেন একটি সীমা অতিক্রম করলে অনেক ব্যাঙ্ক এটিকে মওকুফ করে। আপনি আপনার ব্যাঙ্কের শর্তাবলী পড়ে এটি জানতে পারেন।

ডেবিট কার্ড ফি (Debit Card Fee):

ব্যাঙ্কগুলি সাধারণত অ্যাকাউন্ট খোলার সাথে সাথে একটি ডেবিট কার্ড দেয়। এটা বিনামূল্যে নয়। এ জন্য সব ব্যাংক বার্ষিক ভিত্তিতে চার্জ নেয়।

কীভাবে এড়াতে হবে: আপনার যদি ডেবিট কার্ডের প্রয়োজন না হয় তবে এটি ব্যাঙ্ক থেকে নেবেন না। আপনার যদি একাধিক অ্যাকাউন্ট থাকে তবে শুধুমাত্র একটি অ্যাকাউন্টের জন্য একটি কার্ড নিন।

অন্য ব্যাঙ্ক এর এটিএম চার্জ (Other ATM Charges):

আপনি যদি টাকা তোলার জন্য অন্য ব্যাঙ্কের এটিএম ব্যবহার করেন তবে আপনাকে এর জন্য চার্জ দিতে হবে। এখন আপনি আপনার নিজের ব্যাঙ্কের এটিএম থেকে মাসে মাত্র 4 বার বিনামূল্যে টাকা তুলতে পারবেন।

কীভাবে এড়ানো যায়: মাসিক খরচের জন্য যতটা সম্ভব টাকা এক বা দুই বার তোলার চেষ্টা করুন। অন্য ব্যাঙ্কের এটিএম ব্যবহার করা থেকে বিরত থাকুন।

অপর্যাপ্ত তহবিল (Insufficient funds):

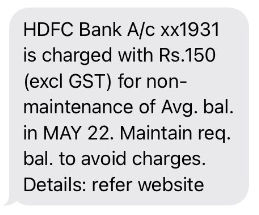

যেসব অ্যাকাউন্টে ন্যূনতম ব্যালেন্স প্রয়োজন, সেখানে টাকা সীমার চেয়ে কম হলে ব্যাঙ্কগুলি চার্জ ধার্য করে।

কীভাবে এড়ানো যায়: আপনার অ্যাকাউন্টের সর্বনিম্ন সীমা বজায় রাখুন।

ওভারড্রাফ্ট ফি (Overdraft Fee):

এটা সবার জন্য প্রযোজ্য নয়। সব ব্যাংক এই সুবিধা প্রদান করে না। এর আওতায় ব্যালেন্স না থাকলেও একটি সীমা পর্যন্ত টাকা তুলতে পারবেন।

কীভাবে এড়ানো যায়: এটির প্রয়োজন না করার চেষ্টা করুন। এজন্য নিয়মিত সঞ্চয়ের অভ্যাস গড়ে তুলতে হবে এবং একটি তহবিল প্রস্তুত রাখতে হবে।

স্থানান্তর ফি (Transfer Fee):

আপনি UPI, IMPS, RTGS, NEFT-এর মতো মাধ্যমে অন্য যেকোনো অ্যাকাউন্টে টাকা পাঠাতে পারেন। এই সব বিনামূল্যে নয়। অনেক ব্যাঙ্ক IMPS ট্রান্সফারে টাকা নেয়।

কীভাবে এড়ানো যায়: অর্থপ্রদানের জন্য UPI, RTGS, NEFT ইত্যাদি ব্যবহার করুন।

অ্যাকাউন্ট বন্ধ করার চার্জ (Account closing charge):

আপনি যদি আপনার ব্যাঙ্ক অ্যাকাউন্ট বন্ধ করেন তবে ব্যাঙ্ক আপনাকে এর জন্য চার্জ করতে পারে। তাই কখনোই অন্ধ হয়ে একাউন্ট খুলবেন না।

কীভাবে এড়ানো যায়: ব্যাংক একাউন্ট খোলার কিছু নির্দিষ্ট সময় পরে অ্যাকাউন্ট বন্ধ করার জন্য চার্জ নেয় না, তাই অ্যাকাউন্ট বন্ধ করার আগে এই শর্তটি পরীক্ষা করে দেখুন।

সুপ্ততা ফি (Dormancy Fee):

আপনি যদি দীর্ঘদিন ধরে আপনার অ্যাকাউন্ট থেকে কোনও লেনদেন না করেন তবে ব্যাংক এটিকে সুপ্ত (dormant) একোয়ান্ট হিসাবে রাখে। সাধারণত এর সীমা এক বছর।

কীভাবে এড়ানো যায়: দীর্ঘ সময়ের জন্য লেনদেন ছাড়া অবস্থায় অ্যাকাউন্ট রাখবেন না। আপনি এই ধরনের অ্যাকাউন্টে কিছু টাকা জমা করতে পারেন এবং তুলতে পারেন। এটি অ্যাকাউন্ট কে সক্রিয় রাখবে।